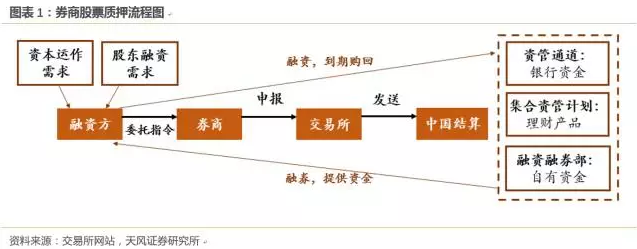

9月8日,上交所、深交所、中国结算发布《股票质押式回购交易及登记结算业务办法(2017年征求意见稿)》,向社会公开征求意见。由于从当前存量业务来看,大部分上市公司,出于公司层面运作也好,股东个人融资需求也好,都有不等规模的股票质押。因此征求意见稿出来之后一部分人也表示担心,会不会对市场形成比较大的冲击。我们首先看这次新规主要做了哪些变化,上交所网站的说法如下:

一是进一步聚焦服务实体经济定位。明确融入方不得为金融机构或其发行的产品,融入资金应当用于实体经济生产经营并专户管理,融入方首次最低交易金额不得低于500万元,后续每次不得低于50万元,不再认可基金、债券作为初始质押标的。

二是进一步强化风险管理。明确股票质押率上限不得超过60%,单一证券公司、单一资管产品作为融出方接受单只A股股票质押比例分别不得超过30%、15%,单只A股股票市场整体质押比例不超过50%。

三是进一步规范业务运作。明确证券公司开展业务的资质条件,要求证券公司建立融入方信用风险持续管理及资金用途跟踪管理机制。

此外,为减轻对存量业务的影响,将适用“新老划断”原则,此前已存续的合约可以按照原有规定执行和办理延期,不需要提前了结。

几句话说清楚变化:①融入方主体受限,不能是金融机构。②资金用途受限,要用于实体经济生产经营。②质押标的范围缩小,基金、债券被排除。③融资规模门槛提高,首次不低于500万,后续不低于50万。④股票质押率上限降低,不得超过60%。③质押集中度降低,即券商主体要分散。⑤新老划算,存量业务不受影响,可以延期。

我们思考新的征求意见稿对A股市场的影响,核心要解决以下几个问题:

①新规的影响范围?

②新规提高股票质押式回购的标准,目前存量业务中有多大比例是不符合规定的,哪些标的受影响较大?

②目前存量合约主要分布在哪些行业,以判断新规主要波及对象。

③新老划断的规定对续作业务是否有影响。

④从股票质押征求意见稿看金融监管思路,“稳”和“改”如何权衡。

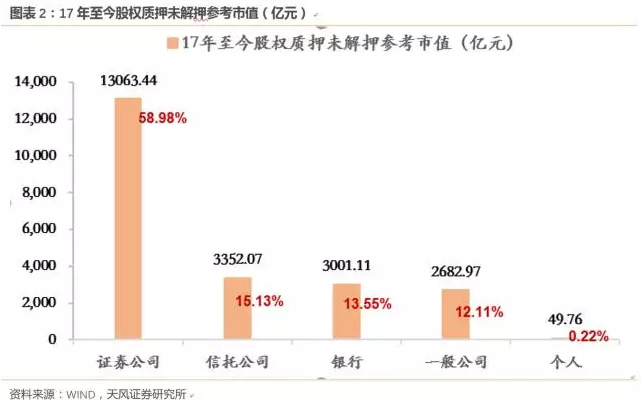

此次征求意见稿是由交易所下发,是证监系统的文件,因此从股票质押类型来看,主要影响的是券商作为质押方的场内质押业务;而场外业务由于可以绕过交易所直接向银行或者信托融资,故不受征求意见稿的影响。未来银监系统会不会跟上还未知。

不过以质押方进行分类可以看到,目前存续的股票质押合约里,将近60%未解押市值是由证券公司作为质押方的。另外据我们向业务部门了解到的情况,券商股票质押业务有百分之八九十来自场内。因此新规的讨论范围是比较大的。

本次征求意见稿的几点变化中,对存量业务给出新的明确指标的也可能是波及最大的规定包括:

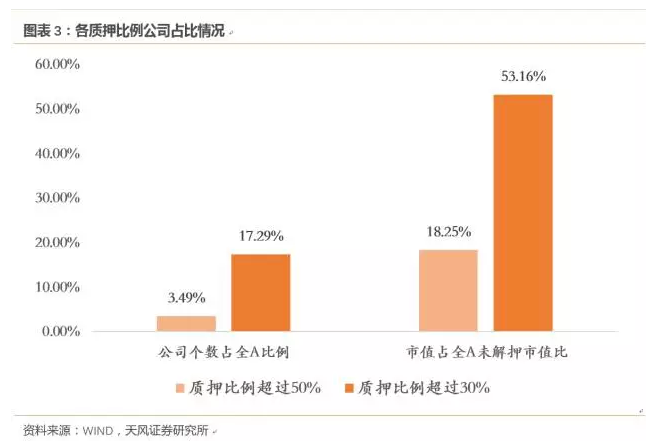

第一,质押比例:总比例和分券商比例都降低,单一证券公司、单一资管产品作为融出方接受单只A股股票质押比例分别不得超过30%、15%,单只A股股票市场整体质押比例不超过50%。

第二,质押率:上限降低,改为不得超过60%。

第三,融资额度:提高,首次最低交易金额不得低于500万元,后续每次不得低于50万元。

分点来看,首先,质押比例上,目前存量合约里超过50%红线的,以未解押市值计大约是18.25%,以公司个数计更是只有区区3.49%,因此在之前券商的风控要求里,绝大部分本身就能够满足不超过50%质押比例要求的,新规影响不大。再看质押比例超过30%的(涵盖超过50%的),以未解押市值计占比53.16%,以公司个数计为17.29%,这一部分需要考虑分散。但据我们从业务部门得到的情况来看,大多券商之前的实操中也会有这一层风控机制,一般不会到30%,有些甚至更低,到25%左右。因此我们推测,对于那些风格较为稳健的券商来讲,这一条规定影响也不会太大。除此之外,83%进行股票质押的上市公司都在30%以下的质押比例。

此处要补充说明,由于券商作为质押方,参与的资金会包括自有资金和资管计划资金,资管计划分为定向(做通道,来自银行)和集合(资管计划,来自大客户),从风险偏好来看,券商自有资金会更加谨慎。所以,新规要影响也主要影响通过资管资金参与的这部分业务。实际中也存在一些给出一些更优惠条件的,比如资金面好业绩稳定的大蓝筹,券商方面可能给出更高的质押率;再比如资金面差又迫切要资本运作的公司,有可能通过各种办法拿到更高的质押比例等等。所以我们认为,征求意见稿高对这两端的公司影响要比对中间公司的影响大。

第三,提高融资门槛的问题,首先要弄懂,股票质押的融资方无非三类,要么是上市公司大股东拿券换钱用于生产,要么是散户通过股票质押来加杠杆,要么是金融机构做投资管理的一些动作。细看这三类主体,金融机构股票质押业务本身占比就不高,我国金融机构持有工商企业股权本身就受限,银行理财、信托计划等持有股票比重也不大。散户部门的特点是主体庞大,但由于大部分散户持股市值不大,自然的股票质押市值也不大。因此可以这么说,500万这条线主要是限制散户通过股票质押来加杠杆。但是这部分由于单笔市值低,所以在实际业务中占比也不太大,价值新老划断的规定,是可以实现平稳过渡的。最后,占到大头的企业层面通过股票质押获取生产经营资金,一般不受500万规定的限制。

概括来说,我们认为征求意见稿对市场的影响有限,因为在之前的实操中,券商的合规风控体系已经很大部分考虑到这些层面。征求意见稿主要限制的是那些跟实体生产的无关的、加杠杆的纯资金行为。

3、存量业务的行业分布

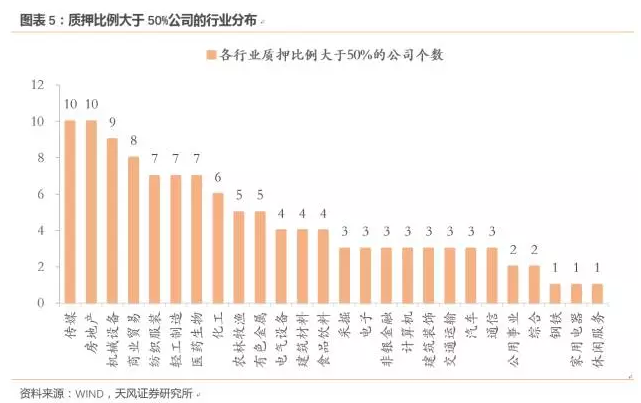

从行业角度来看,目前存量业务未解押市值规模占比最靠前的行业包括医药生物、传媒、地产、化工等,规模较小的包括军工、休闲服务、建材等。

《征求意见稿》在实施安排条款中给出了“新老划断”的规定,特别要注意的是其中明确了“可以进行延期”,也就是说,针对存量业务,无论是存续合约,还是之后要延期,将不受新规的限制。则之后合约延期大致就两方面考虑因素,一是融资方融券方本身意愿,当然存在券商层面出于合规谨慎考虑,而减少延期合约的可能;二是通过资管计划(定向或集合)参与的资金期限问题,如果资管计划到期,则本来也不存在延期的条件。

5、从股票质押新规看监管思路

我们认为,征求意见稿至少在两个方面吻合了金融工作会议的精神。一方面,当次会议提到,服务实体是金融的“天职”。这次的征求意见稿明确了通过股票质押融入资金应当用于实体经济生产经营并专户管理,而金融机构本身不能作为资金融入方。提高资金门槛则是限制了散户加杠杆行为,使得股票质押业务更多地为企业经营管理使用。另一方面,防风险、去杠杆的态度明确。质押率、质押比例、单一券商单个资管计划质押比例的规定,都是出于这方面考虑。

另外,基于上面的分析,整体来讲我们认为,股票质押征求意见稿出来,对存量业务几乎没有影响,对新增合约的影响也在可控范围;同时,“新老划断”的规定也给了市场足够的缓冲。因此我们看金融工作会议以来的一系列监管动作,都有这样的特点,监管的思路很明确,去杠杆的决心很坚决,但经过去年底到今年初的市场震荡,手段会趋于温和,以避免对市场形成过大冲击。这是过去一段时间我们所强调的,当下监管窗口可能比之前大家预期的要柔和。

转载请注明出处。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们