花呗套现怎么操作保持平稳运行京东白条套现扫码快速提现上涨动力不足

发布时间:2018-11-10来源:未知 编辑:生活头条

证券市场红周刊

本刊记者 王宗耀

骅威文化拟以15亿元并购旭航网络,就标的公司存在的诸多问题来看,其原股东的突击入股既不排除有利益输送的可能,也不排除有借此拉抬估值之嫌,而财务数据上的不统一,让人对其15亿元估值的合理性产生怀疑。

近日,骅威文化发布了拟以15亿元并购旭航网络的重组预案,该方案不仅引起媒体关注,且被深交所问询,截至《红周刊》记者发稿,骅威文化仍未对此问询给出合理答复。而在此前《红周刊》刊登的题为《骅威文化挥金如土并购忙,旭航网络股权腾挪增值快》文章中,记者已经就骅威文化并购预案中存在的诸多疑点作过一定的分析,但介于篇幅有限,仍有很多疑点不能详细分析。本期,《红周刊》将继续就骅威文化并购预案所存在的问题进行分析。

是“造富”还是利益输送?

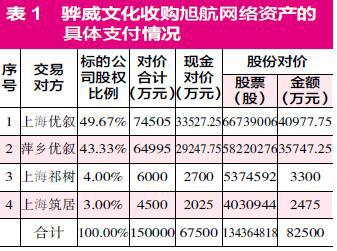

在骅威文化本次并购中,其交易对方共有四位,分别是上海优叙、萍乡优叙、上海祁树和上海筑居。其中上海优叙和萍乡优叙均为旭航网络实际控制人肖天航通过马鞍山优叙网络信息技术合伙企业实际控股的公司,而上海祁树和上海筑居则是在骅威文化发布并购预案之前突击入股的公司。对于突击入股的这两家公司,就其交易行为来看,是值得深入探讨的。

预案披露,旭航网络在2018年进行了第8次股权转让,其中,8月份上海筑居受让舟山友泰3%的股权,股权转让价格为2550万元,而上海祁树则于9月份受让旭航网络4%的股权,作价为2940*(1+10%*N/365)万元(N为2017年11月16日至实际付款之日)。值得注意的是,在同一次股权转让中,上海祁树和上海筑居所受让旭航网络的价格是不相同的,其中,上海祁树是按照7.35亿元加10%的年化收益率从实达集团手中受让的,而上海筑居则是按照8.5亿元的价格从舟山友泰手中受让的。