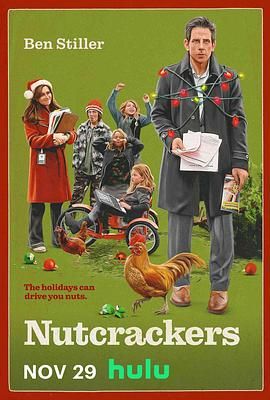

胡桃夹子们

(2024)

导演: 大卫·戈登·格林

主演: 本·斯蒂勒,琳达·卡德里尼,托比·哈斯,艾迪·帕特森,蒂姆·海德克,杰娜·西姆斯,布莱恩特·卡罗尔,Greg Siewny,Dominick Marrone,Steven Terry Walker,Isabella Steele,Reese Foster,John W. Harden,Brooks Roseberry,Robert Gerding,Anita Farmer Bergman,Karen Olchovy,Mark Angel,Tony Scott Griffith,Bret Aaron Kno

评分: ★★★★★ 5.0/10

上次更新: 2026-01-10