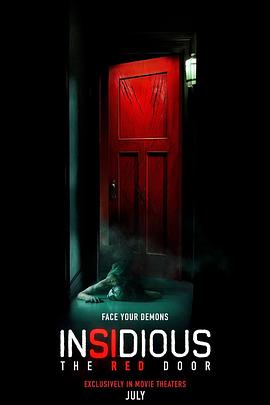

潜伏5:红门

潜伏5:黑暗领域.阴儿房:鬼门阴深处(台).儿凶:血色大门(港).潜伏最终章.阴儿房5.Insidious: The Dark Realm.Insidious: Fear the Dark (2023)

导演: 帕特里克·威尔森

主演: 帕特里克·威尔森,泰·辛普金斯,罗丝·伯恩,安德鲁·阿斯特,西娅姆·阿巴斯,Peter,Dager,Sinclair,Daniel,Mary,Looram,Jaylin,Loveday,Juliana,Davies,AJ,Dyer,Jarquez,McClendon,Tom,Toland,伊莲·阿普鲁泽西,维多利亚·丹尼尔科-佩特罗夫斯卡娅

评分: ★★★★★ 5.0/10

上次更新: 2026-01-10