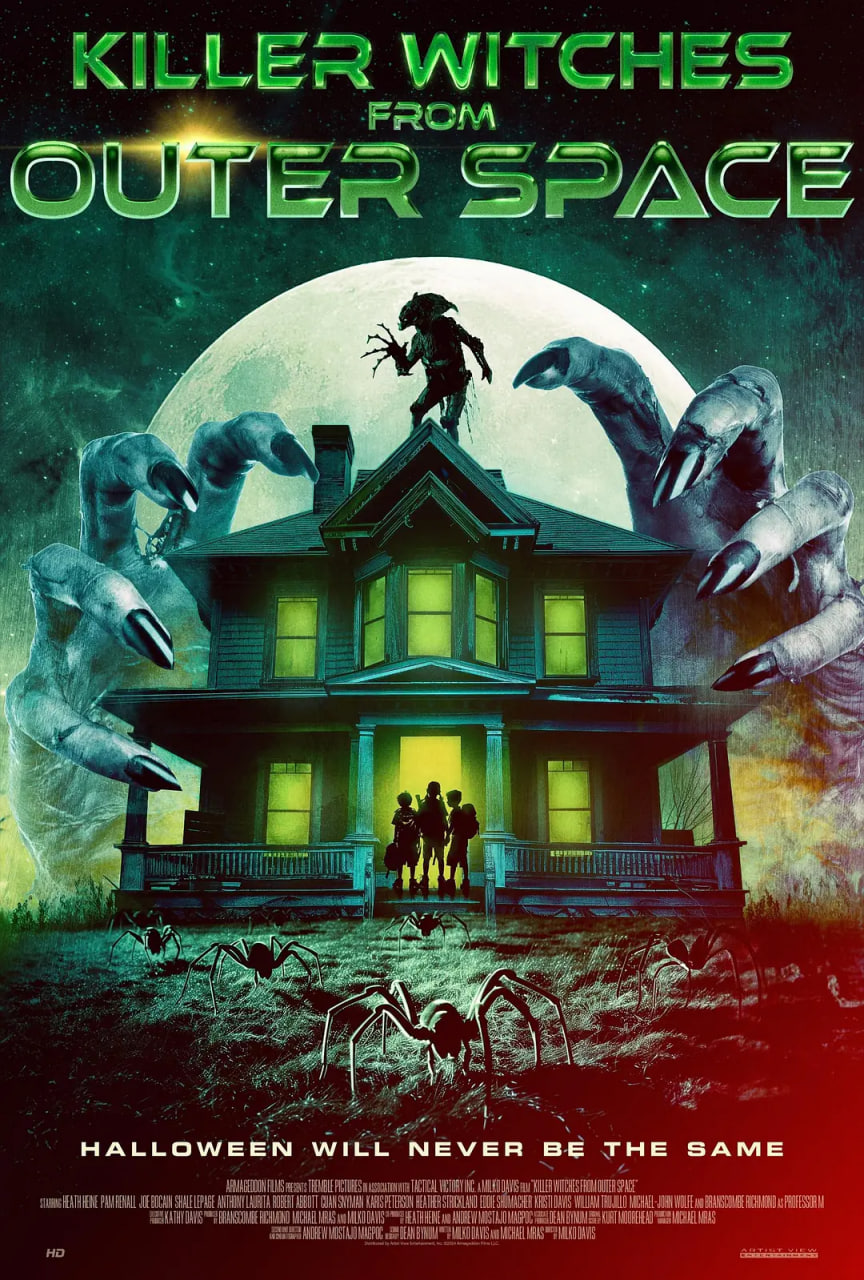

来自外太空的杀手女巫

(2024)

导演: Milko Davis

主演: 布兰斯康比·里奇蒙德,迈克尔-约翰·沃尔夫,Pam Renall,Cuan Snyman,克里斯汀·戴维斯,Heath C. Heine,Bobby Lee Black,Heather Strickland,Shale Le Page,Anthony Laurita,Joe Bocian,Robert Abbott,Kate Kaemmerling,Shawn Heitman,Jon Cotton,Kevin M. Archuleta,Karis Peterson,Mira Barlament

评分: ★★★★★ 5.0/10

上次更新: 2025-11-30